2026 Pengarang: Howard Calhoun | [email protected]. Diubah suai terakhir: 2025-01-24 13:22:06

Dalam istilah ekonomi moden, anda boleh menemui banyak perkataan yang indah, tetapi tidak dapat difahami. Contohnya, lindung nilai. Apakah ini? Dengan kata mudah, tidak semua orang boleh menjawab soalan ini. Walau bagaimanapun, apabila diteliti lebih dekat, ternyata istilah sedemikian boleh digunakan untuk mentakrifkan insurans operasi pasaran, walaupun sedikit khusus.

Hedging - apakah itu secara ringkas

Jadi, mari kita fikirkan. Perkataan ini datang kepada kami dari England (lindung nilai) dan dalam terjemahan langsung bermaksud pagar, pagar, dan sebagai kata kerja ia digunakan dalam makna "mempertahankan", iaitu cuba mengurangkan kemungkinan kerugian atau mengelakkannya sama sekali. Dan apakah lindung nilai dalam dunia moden? Kita boleh mengatakan bahawa ini adalah perjanjian antara penjual dan pembeli bahawa pada masa hadapan syarat urus niaga tidak akan berubah, dan barang akan dijual pada harga tertentu (tetap). Oleh itu, mengetahui terlebih dahulu harga yang tepat di mana barangan itu akan dibeli, peserta dalam urus niaga menginsuranskan risiko mereka terhadap kemungkinan turun naik dalam kadar pertukaran di pasaran pertukaran asing dan, akibatnya, perubahan dalam harga pasaran barangan. Peserta dalam perhubungan pasaran yang melindung nilai urus niaga, iaitu, menginsuranskan risiko mereka,dipanggil hedgers.

Bagaimana ia berlaku

Jika masih kurang jelas, anda boleh cuba permudahkan lagi. Paling mudah untuk memahami apa itu lindung nilai dengan contoh kecil. Seperti yang anda ketahui, harga produk pertanian di mana-mana negara bergantung, antara lain, pada keadaan cuaca dan seberapa baik hasil tuaian. Oleh itu, apabila menjalankan kempen menyemai, sangat sukar untuk meramalkan berapa harga produk pada musim gugur. Sekiranya keadaan cuaca yang baik, akan ada banyak bijirin, maka harganya tidak akan terlalu tinggi, tetapi jika berlaku kemarau atau, sebaliknya, hujan terlalu kerap, maka sebahagian daripada tanaman mungkin mati, kerana yang mana kos bijirin akan meningkat berkali-kali ganda.

Untuk melindungi diri mereka daripada keanehan alam semula jadi, rakan kongsi tetap boleh membuat perjanjian khas, menetapkan harga tertentu di dalamnya, dipandu oleh keadaan pasaran pada masa kontrak berakhir. Berdasarkan syarat urus niaga, petani akan diwajibkan untuk menjual, dan pelanggan untuk membeli tanaman pada harga yang ditetapkan dalam kontrak, tanpa mengira harga yang muncul di pasaran pada masa ini.

Inilah saatnya apabila menjadi jelas apa itu lindung nilai. Dalam kes ini, beberapa senario mungkin:

- harga tanaman di pasaran adalah lebih mahal daripada yang ditetapkan dalam kontrak - dalam kes ini, pengeluar, tentu saja, tidak berpuas hati, kerana dia boleh mendapat lebih banyak faedah;

- harga pasaran adalah kurang daripada yang dinyatakan dalam kontrak - dalam kes ini, pembeli sudah pun rugi, kerana dia menanggung tambahankos;

- harga yang ditunjukkan dalam kontrak di peringkat pasaran - dalam situasi ini, kedua-duanya berpuas hati.

Ternyata lindung nilai ialah contoh cara anda boleh merealisasikan aset anda dengan menguntungkan walaupun sebelum aset itu muncul. Walau bagaimanapun, kedudukan sedemikian masih tidak mengecualikan kemungkinan kerugian.

Kaedah dan tujuan, lindung nilai mata wang

Sebaliknya, kita boleh katakan bahawa lindung nilai risiko ialah insurans terhadap pelbagai perubahan buruk dalam pasaran pertukaran asing, meminimumkan kerugian yang berkaitan dengan turun naik kadar pertukaran. Iaitu, bukan sahaja produk tertentu boleh dilindung nilai, tetapi juga aset kewangan, sedia ada dan dirancang untuk pemerolehan.

Perlu juga dikatakan bahawa lindung nilai mata wang yang betul tidak bertujuan untuk mendapatkan pendapatan tambahan maksimum, seperti yang kelihatan pada mulanya. Tugas utamanya adalah untuk meminimumkan risiko, sementara banyak syarikat sengaja menolak peluang tambahan untuk meningkatkan modal mereka dengan cepat: pengeksport, sebagai contoh, boleh memainkan susut nilai, dan pengeluar pada peningkatan dalam nilai pasaran barang. Tetapi akal fikiran menyatakan bahawa adalah lebih baik kehilangan keuntungan berlebihan daripada kehilangan segala-galanya sama sekali.

Terdapat 3 cara utama untuk mengekalkan rizab pertukaran asing anda:

- Pemohonan kontrak (terma) untuk pembelian mata wang. Dalam kes ini, turun naik kadar pertukaran tidak akan menjejaskan kerugian anda dalam apa cara sekalipun, dan juga tidak akan membawa pendapatan. Pembelian mata wang akan dilakukan mengikut syarat-syarat yang ketatkontrak.

- Pengenalan klausa perlindungan ke dalam kontrak. Klausa sedemikian biasanya dua hala dan bermakna jika kadar pertukaran berubah pada masa transaksi, kemungkinan kerugian, serta faedah, dibahagikan sama rata antara pihak-pihak kepada kontrak. Walau bagaimanapun, kadangkala, klausa perlindungan hanya melibatkan satu pihak, kemudian yang lain kekal tidak dilindungi dan lindung nilai mata wang diiktiraf sebagai berat sebelah.

- Variasi dengan faedah bank. Sebagai contoh, jika selepas 3 bulan anda memerlukan mata wang untuk penyelesaian, dan pada masa yang sama terdapat andaian bahawa kadar akan berubah ke atas, adalah logik untuk menukar wang pada kadar semasa dan meletakkannya pada deposit. Kemungkinan besar, faedah bank ke atas deposit akan membantu tahap turun naik dalam kadar pertukaran, dan jika ramalan tidak menjadi kenyataan, akan ada peluang untuk memperoleh sedikit wang.

Oleh itu, kita boleh katakan bahawa lindung nilai ialah contoh cara deposit anda dilindungi daripada kemungkinan turun naik dalam kadar faedah.

Kaedah dan alatan

Lazimnya, kaedah kerja yang sama digunakan oleh kedua-dua pelindung nilai dan spekulator biasa, tetapi kedua-dua konsep ini tidak boleh dikelirukan.

Sebelum bercakap tentang pelbagai instrumen, perlu diingatkan bahawa pemahaman soalan "apa itu lindung nilai" terletak terutamanya pada matlamat operasi, dan bukan pada cara yang digunakan. Oleh itu, pelindung nilai menjalankan urus niaga untuk mengurangkan kemungkinan risiko daripada perubahan dalam nilai komoditi, manakala spekulator secara sedar mengambil risiko sedemikian, sambil mengharapkan hanya menerima hasil yang menggalakkan.

Mungkin tugas paling sukar ialah memilih instrumen lindung nilai yang betul, yang boleh dibahagikan secara kasar kepada 2 kategori luas:

- OTC diwakili oleh swap dan kontrak hadapan; transaksi sedemikian dibuat antara pihak secara langsung atau melalui pengantaraan peniaga pakar;

- instrumen lindung nilai pertukaran, yang termasuk opsyen dan niaga hadapan; dalam kes ini, perdagangan berlaku di tapak khas - pertukaran, dan apa-apa transaksi yang dibuat di sana, sebagai hasilnya, ternyata menjadi tiga pihak; pihak ketiga ialah Rumah Penjelasan bagi pertukaran tertentu, yang merupakan penjamin pemenuhan kontrak oleh pihak-pihak terhadap kewajipan mereka;

Kedua-dua kaedah lindung nilai risiko mempunyai kebaikan dan keburukan. Mari bercakap tentang mereka dengan lebih terperinci.

Pertukaran

Keperluan utama untuk barangan di bursa saham ialah keupayaan untuk menyeragamkannya. Ini boleh menjadi kedua-dua barangan kumpulan makanan: gula, daging, koko, bijirin, dsb., dan barangan perindustrian - gas, logam berharga, minyak dan lain-lain.

Kelebihan utama perdagangan saham ialah:

- kebolehcapaian maksimum - dalam zaman teknologi canggih kita, perdagangan di bursa saham boleh dijalankan dari hampir mana-mana sudut planet ini;

- kecairan yang ketara - anda boleh membuka dan menutup kedudukan dagangan pada bila-bila masa mengikut budi bicara anda;

- kebolehpercayaan - ia dipastikan dengan kehadiran dalam setiap transaksi kepentingan pusat penjelasan bursa, yang bertindak sebagai penjamin;

- kos transaksi yang agak rendah.

Sudah tentu, ia bukan tanpa kelemahan - mungkin yang paling asas boleh dipanggil sekatan yang agak teruk pada syarat perdagangan: jenis produk, kuantitinya, masa penghantaran dan sebagainya - semuanya terkawal.

OTC

Keperluan sedemikian hampir tidak wujud sepenuhnya jika anda berdagang sendiri atau dengan penyertaan peniaga. Dagangan di kaunter mengambil kira kehendak pelanggan sebanyak mungkin, anda sendiri boleh mengawal volum lot dan masa penghantaran - mungkin ini adalah yang terbesar, tetapi boleh dikatakan satu-satunya tambahan.

Sekarang untuk kelemahan. Seperti yang anda fahami, terdapat lebih banyak lagi:

- kesukaran memilih rakan niaga - kini anda perlu menangani sendiri isu ini;

- risiko tinggi untuk tidak dipenuhi oleh mana-mana pihak kewajipan mereka - dalam kes ini tiada jaminan dalam bentuk pentadbiran pertukaran;

- kecairan rendah - jika anda menamatkan perjanjian yang telah dibuat sebelum ini, anda akan menghadapi kos kewangan yang ketara;

- overhed yang agak besar;

- jangka panjang - sesetengah kaedah lindung nilai mungkin menjangkau beberapa tahun kerana keperluan margin variasi tidak terpakai.

Untuk tidak membuat kesilapan dengan pilihan instrumen lindung nilai, adalah perlu untuk menjalankan analisis paling lengkap tentang kemungkinan prospek dan ciri kaedah tertentu. Pada masa yang sama, adalah perlu untuk mengambil kira ciri ekonomi dan prospek industri, serta banyak faktor lain. Sekarang mari kita lihat lebih dekat pada yang paling banyakinstrumen lindung nilai yang popular.

Maju

Konsep ini merujuk kepada urus niaga yang mempunyai terma tertentu, di mana pihak bersetuju mengenai penghantaran komoditi tertentu (aset kewangan) pada tarikh tertentu yang dipersetujui pada masa hadapan, manakala harga komoditi itu tetap pada masa transaksi. Apakah maksud ini dalam amalan?

Sebagai contoh, syarikat tertentu bercadang untuk membeli Eurocurrency untuk dolar daripada bank, tetapi bukan pada hari menandatangani kontrak, tetapi, katakan, dalam 2 bulan. Pada masa yang sama, kadar segera ditetapkan ialah $1.2 setiap euro. Jika dalam dua bulan kadar pertukaran dolar/euro ialah 1.3, maka syarikat akan mendapat penjimatan ketara - 10 sen pada dolar, yang, dengan nilai kontrak, sebagai contoh, satu juta, akan membantu menjimatkan $100,000. Jika pada masa ini kadar jatuh kepada 1, 1, jumlah yang sama akan merugikan syarikat, dan tidak boleh lagi untuk membatalkan urus niaga, kerana kontrak hadapan adalah satu kewajipan.

Selain itu, terdapat beberapa lagi detik yang tidak menyenangkan:

- memandangkan perjanjian sedemikian tidak dijamin oleh pusat penjelasan bursa, salah satu pihak boleh menolak untuk melaksanakannya jika keadaan yang tidak menguntungkan berlaku;

- kontrak sedemikian adalah berdasarkan kepercayaan bersama, yang secara ketara mengecilkan kalangan bakal rakan kongsi;

- jika kontrak hadapan dimuktamadkan dengan penyertaan perantara tertentu (peniaga), maka kos, overhed dan komisen meningkat dengan ketara.

Masa Depan

Perjanjian sedemikian bermakna pelabur mengambil alihkewajipan untuk membeli (menjual) sejumlah barang atau aset kewangan - saham, sekuriti lain - pada harga asas tetap selepas beberapa waktu. Ringkasnya, ini adalah kontrak untuk penghantaran masa hadapan, tetapi niaga hadapan ialah produk pertukaran, yang bermaksud bahawa parameternya diseragamkan.

Lindung nilai dengan kontrak niaga hadapan membekukan harga penghantaran masa hadapan sesuatu aset (komoditi), manakala jika harga spot (harga menjual komoditi di pasaran sebenar, untuk wang sebenar dan tertakluk kepada penghantaran segera) menurun, maka keuntungan yang hilang dibayar pampasan dengan keuntungan daripada penjualan kontrak niaga hadapan. Sebaliknya, tiada cara untuk menggunakan pertumbuhan harga spot, keuntungan tambahan dalam kes ini akan disamakan dengan kerugian daripada penjualan niaga hadapan.

Satu lagi kelemahan lindung nilai niaga hadapan ialah keperluan untuk memperkenalkan margin variasi, yang mengekalkan kedudukan terbuka yang mendesak dalam keadaan kerja, boleh dikatakan, adalah sejenis jaminan. Sekiranya berlaku kenaikan mendadak dalam harga spot, anda mungkin memerlukan suntikan kewangan tambahan.

Dalam satu segi, lindung nilai niaga hadapan sangat serupa dengan spekulasi biasa, tetapi terdapat perbezaan dan satu yang sangat asas.

Hedger, menggunakan transaksi niaga hadapan, menginsuranskan dengan mereka operasi yang dijalankan di pasaran barangan sebenar (sebenar). Bagi spekulator, kontrak niaga hadapan hanyalah peluang untuk menjana pendapatan. Di sini terdapat permainan mengenai perbezaan harga, dan bukan pada pembelian dan penjualan aset, kerana tidak ada produk sebenarwujud di alam semula jadi. Oleh itu, semua kerugian atau keuntungan spekulator dalam pasaran niaga hadapan hanyalah hasil akhir operasinya.

Insurans pilihan

Salah satu alat yang paling popular untuk mempengaruhi komponen risiko kontrak ialah lindung nilai opsyen, mari kita bincangkannya dengan lebih terperinci:

Pilihan jenis letak:

- Pemegang opsyen jual Amerika mempunyai hak penuh (tetapi bukan kewajipan) untuk melaksanakan kontrak niaga hadapan pada bila-bila masa pada harga mogok tetap;

- dengan membeli pilihan sedemikian, penjual aset komoditi menetapkan harga jualan minimum, sambil mengekalkan hak untuk mengambil kesempatan daripada perubahan harga yang menggalakkan;

- apabila harga niaga hadapan jatuh di bawah harga mogok opsyen, pemilik menjualnya (melaksanakan), dengan itu mengimbangi kerugian dalam pasaran sebenar;

- apabila harga meningkat, dia mungkin enggan melaksanakan pilihan dan menjual barangan pada harga yang paling menguntungkan.

Perbezaan utama daripada niaga hadapan ialah hakikat bahawa apabila membeli opsyen, premium tertentu disediakan, yang akan habis sekiranya anda enggan bersenam. Oleh itu, opsyen jual boleh dibandingkan dengan insurans tradisional yang biasa kita gunakan - sekiranya berlaku perkembangan peristiwa yang tidak menguntungkan (peristiwa boleh insurans), pemegang opsyen menerima premium, dan dalam keadaan biasa ia hilang.

Pilihan jenis panggilan:

- pemegang opsyen sedemikian mempunyai hak (tetapi tidak diwajibkan) untuk membeli niaga hadapan pada bila-bila masakontrak pada harga mogok tetap, iaitu jika harga hadapan lebih tinggi daripada harga tetap, pilihan boleh dilaksanakan;

- untuk penjual, sebaliknya adalah benar - untuk premium yang diterima semasa menjual opsyen, dia berjanji untuk menjual kontrak niaga hadapan pada permintaan pertama pembeli pada harga mogok.

Pada masa yang sama, terdapat deposit keselamatan tertentu, sama seperti yang digunakan dalam urus niaga hadapan (jualan hadapan). Ciri pilihan panggilan ialah ia mengimbangi penurunan dalam nilai aset komoditi dengan jumlah yang tidak melebihi premium yang diterima oleh penjual.

Jenis dan strategi lindung nilai

Bercakap tentang jenis insurans risiko ini, perlu difahami bahawa, memandangkan terdapat sekurang-kurangnya dua pihak dalam mana-mana operasi dagangan, jenis lindung nilai boleh dibahagikan kepada:

- pelabur lindung nilai (pembeli);

- pembekal lindung nilai (penjual).

Yang pertama adalah perlu untuk mengurangkan risiko pelabur yang berkaitan dengan kemungkinan peningkatan dalam kos pembelian yang dicadangkan. Dalam kes ini, pilihan lindung nilai terbaik untuk turun naik harga ialah:

- menjual opsyen jual;

- membeli kontrak niaga hadapan atau pilihan panggilan.

Dalam kes kedua, keadaannya adalah bertentangan - penjual perlu melindungi dirinya daripada kejatuhan harga pasaran bagi barangan. Sehubungan itu, kaedah lindung nilai akan diterbalikkan di sini:

- jual niaga hadapan;

- membeli pilihan letak;

- menjual pilihan panggilan.

Strategi harus difahami sebagai set alat tertentu danketepatan aplikasi mereka untuk mencapai hasil yang diinginkan. Sebagai peraturan, semua strategi lindung nilai adalah berdasarkan fakta bahawa kedua-dua niaga hadapan dan harga spot sesuatu komoditi berubah hampir selari. Ini memungkinkan untuk membayar pampasan di pasaran niaga hadapan kerugian yang ditanggung daripada penjualan barangan sebenar.

Perbezaan antara harga yang ditentukan oleh rakan niaga untuk komoditi sebenar dan harga kontrak niaga hadapan diambil sebagai "asas". Nilai sebenarnya ditentukan oleh parameter seperti perbezaan dalam kualiti barangan, tahap sebenar kadar faedah, kos dan keadaan penyimpanan barang. Jika penyimpanan dikaitkan dengan kos tambahan, asasnya adalah positif (minyak, gas, logam bukan ferus), dan dalam kes di mana pemilikan barang sebelum ia dipindahkan kepada pembeli membawa pendapatan tambahan (contohnya, logam berharga), ia akan menjadi negatif. Perlu difahami bahawa nilainya tidak tetap dan paling kerap menurun apabila tempoh kontrak niaga hadapan semakin hampir. Walau bagaimanapun, jika permintaan meningkat (tergesa-gesa) tiba-tiba timbul untuk produk sebenar, pasaran mungkin bergerak ke keadaan di mana harga sebenar menjadi jauh lebih tinggi daripada harga hadapan.

Oleh itu, dalam praktiknya, strategi terbaik pun tidak selalu berkesan - terdapat risiko sebenar yang dikaitkan dengan perubahan mendadak dalam "asas", yang hampir mustahil untuk disamakan dengan bantuan lindung nilai.

Disyorkan:

Apakah yang boleh ditolak dalam insurans dalam perkataan mudah: penerangan tentang konsep, prosedur pengiraan, jenis

Perkhidmatan yang berkaitan dengan insurans harta organisasi atau warganegara menjadi semakin popular pada masa kini, yang menunjukkan pembentukan pendekatan yang bertanggungjawab di kalangan pemilik terhadap pemilikan objek tertentu kebajikan mereka

Dana lindung nilai di Rusia dan di dunia: penarafan, struktur, ulasan. Dana lindung nilai adalah

Struktur dana lindung nilai, masih tidak terhad dalam sektor kewangan dan tidak boleh diakses oleh orang awam, kekal menjadi subjek pertikaian, perbincangan dan litigasi yang berterusan

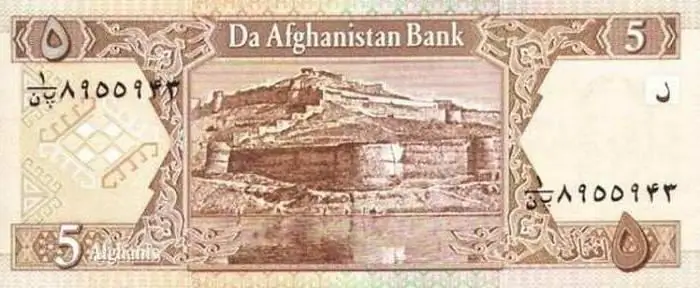

Mata wang Afghanistan: sejarah mata wang. Maklumat ingin tahu tentang mata wang

Mata wang Afghanistan Afghani mempunyai hampir satu abad sejarah, yang akan dibincangkan dalam bahan ini

Apakah itu mata wang? mata wang Rusia. mata wang dolar

Apakah mata wang negeri? Apakah maksud pusing ganti mata wang? Apakah yang perlu dilakukan untuk menjadikan mata wang Rusia boleh ditukar secara bebas? Apakah mata wang yang dikelaskan sebagai mata wang dunia? Mengapa saya memerlukan penukar mata wang dan di mana saya boleh mendapatkannya? Kami menjawab soalan ini dan soalan lain dalam artikel

Bakul dwi-mata wang dalam perkataan mudah ialah Kadar bakul dwi-mata wang

Bakul dwi-mata wang ialah penanda aras yang digunakan oleh Bank Negara untuk menetapkan hala tuju dasarnya untuk mengekalkan kadar pertukaran ruble sebenar dalam had yang diperlukan