2026 Pengarang: Howard Calhoun | [email protected]. Diubah suai terakhir: 2025-01-24 13:21:47

Apabila seseorang melaburkan wangnya sendiri dalam objek yang menjana pendapatan, dia mengharapkan bukan sahaja untuk menerima keuntungan daripada modal yang dilaburkan, tetapi juga untuk membayar balik sepenuhnya. Ini boleh dilakukan melalui jualan semula atau dengan mendapatkan keuntungan sedemikian yang bukan sahaja membawa faedah, tetapi juga mengembalikan pelaburan secara beransur-ansur.

Pengenalan

Apabila pelabur melaburkan modalnya sendiri dalam objek tertentu, dia mengharapkan untuk menerima pulangan dan keuntungan. Terdapat tiga cara popular untuk mengira masa anggaran:

- Kaedah modal pulangan garis lurus. Dinamakan sempena Ring.

- Kaedah pulangan modal berdasarkan kadar pulangan pelaburan dan dana pemulihan. Dinamakan sempena Inwood.

- Kaedah pulangan modal pada kadar faedah bebas risiko dan dana pampasan. Dinamakan sempena Hoskold.

Ringkasan

Mari kita terangkan secara literal sifat setiap daripada mereka dalam beberapa perkataan:

- Kaedah Ring. Ia menganggap pembangunan senario mengikut prosedur berikut: pembayaran balik amaun prinsipal modal yang dilaburkan dijalankan dalam ansuran yang sama. Dalam kes ini, jumlah pembayaran tidak akan berbeza. Kaedah ini mengandaikan bahawa akan berlaku penurunan tahunan dalam nilai aliran tunai yang digunakan untuk membayar hutang. Oleh itu, ia tidak boleh digunakan dalam kes di mana pendapatan tidak sekata.

- Kaedah Inwood. Kadar pulangan pelaburan adalah sama dengan faktor dana pemulihan, yang dikira pada kadar faedah yang sama seperti dalam kes pulangan pelaburan. Penggunaan pendekatan ini adalah berfaedah dengan pulangan penuh ke atas pelaburan dan menerima keuntungan yang sesuai daripadanya.

- kaedah Hoskold. Ia digunakan dalam kes di mana kemungkinan kehilangan sebahagian daripada modal yang dilaburkan semasa urus niaga. Pendapatan semasa dalam kes ini dianggap sebagai pampasan dan sebagai keuntungan daripada pelaburan. Sebagai contoh, ini benar apabila merobohkan bangunan kediaman yang telah disewakan. Oleh itu, pulangan pelaburan mengikut kaedah Hoskold hendaklah berdasarkan fakta bahawa bukan sahaja mengembalikan modal yang dilaburkan, tetapi juga mendapat keuntungan daripada manipulasi yang dilakukan.

Sekarang mari kita lihat mereka dengan lebih terperinci.

Kaedah Dering

Sekarang mari kita lihat dengan lebih dekat aspek matematik. Bahagikan 100% nilai aset dengan baki hayat bergunanya untuk mencapai kadar pulangan tahunan atas modal. Dalam erti kata lain, anda memerlukan nilai yang merupakan timbal balik hayat aset. Kadar pulangan ialah bahagian tahunan modal permulaan yang diletakkan dalam dana gantian tanpa faedah.

Mari kita pertimbangkan contoh kecil pelaburan. Katakan ada pelaburan selama lima tahun. Kadar pulangan ialah 18% setahun. Dalam kes ini, pulangan tahunan atas modal garis lurus ialah 20%. Ini dicapai melalui manipulasi mudah: 100% / 5=20%. Nisbah permodalan dalam kes ini ialah 38%. Bagi mereka yang tidak faham dari mana datangnya nombor ini: 18% + 20%=38%.

Kaedah Inwood

Pendekatan ini digunakan apabila keputusan telah dibuat untuk melabur semula modal yang dipulangkan pada kadar pulangan ke atas pelaburan. Nama lain untuk pilihan ini ialah kaedah anuiti. Berikut adalah contoh kecil: tempoh pelaburan adalah lima tahun. Pulangan pelaburan ialah 12%. Faktor dana pemulihan (daripada pelaburan semulanya) ialah 0.1574097%. Oleh itu, pekali akan bersamaan dengan 0.2774097%.

Kaedah Hoskold

Formula pendekatan ini digunakan apabila kadar untuk pelaburan awal tidak tinggi. Dan pelaburan semula ke atasnya kelihatan sangat tidak mungkin. Oleh itu, kadar bebas risiko diandaikan digunakan sebagai sokongan dalam pengiraan matematik.

Untuk memahami, mari lihat contoh kecil. Terdapat projek pelaburan yang menawarkan pendapatan 12% setahun ke atas pelaburan untuk tempoh lima tahun. Jumlah tertentu, terima kasih kepada pulangan dana, boleh dilaburkan semula tanpa risiko pada kadar 6%. Kadar pulanganmodal dengan faktor pemulihan sedemikian ialah 0.1773964. Pekali dalam kes ini akan bersamaan dengan 0.2973964.

Apakah rupa formula itu? Kaedah Hoskold melibatkan penggunaan ungkapan yang sedikit lebih kompleks. Secara umum, ia kelihatan seperti ini: R cap.=R doh. Cap. + Δ R norma. pulangkan

Minat terbesar dalam pengiraan ialah Δ. Lagipun, ia bergantung kepada simbol ini sama ada nilai ini bermanfaat atau tidak. Jadi, Δ akan sama dengan sifar jika nilai objek penilaian tidak berubah. Nilai positif hanya boleh didapati dengan penurunan harganya. Ia memaparkan bahagian yang akan jatuh. Nilai tolak ditetapkan jika ia dirancang untuk meningkatkan nilai objek. Ia juga memaparkan bahagian yang kira-kira akan berlaku pertumbuhan. Kadar pulangan mengikut kaedah Hoskold mesti diambil kira dengan secukupnya, jika tidak, data yang tidak boleh dipercayai akan diperoleh, yang akan menyebabkan kerugian kewangan.

Mengenai kemungkinan

Hakikatnya ialah kaedah yang dimaksudkan tidak wujud dengan sendirinya dalam vakum. Peranan besar dalam penggunaannya dimainkan oleh pekali permodalan dan pulangan pelaburan. Yang pertama digunakan dalam menilai risiko dan memaparkan dana yang dilaburkan dan diterima. Lebih besar, lebih menguntungkan tawaran yang ditawarkan. Benar, anda perlu berhati-hati. Semakin tinggi pulangan yang dijanjikan, semakin besar kemungkinan risiko yang berkaitan akan beralih daripada status sesuatu yang fana kepada perkara yang sangat nyata.

Kadar pulangan lain yang patut diberi perhatianpelaburan. Ia digunakan untuk menunjukkan keuntungan atau kerugian pelaburan tertentu sebagai peratusan. Formulanya kelihatan seperti ini: (pendapatan - kerugian) / jumlah pelaburan100%.

Apakah kesukaran yang mungkin timbul?

Untuk semua kesederhanaan yang jelas, mungkin terdapat halangan tertentu. Sebagai contoh, harga jualan adalah maklumat legap. Oleh itu, mungkin terdapat perbezaan antara nilai nominal dan keputusan sebenar. Adalah lebih baik untuk menggunakan model matematik dalam pasaran yang stabil. Menariknya, penyelewengan disediakan apabila bergerak dalam kedua-dua arah. Sebagai contoh, apabila pasaran berkembang, nisbah permodalan akan berkurangan. Sudah tentu, ia tidak boleh dikatakan bahawa peningkatan parameter adalah penyelewengan yang buruk. Tetapi ini membawa kepada fakta bahawa model matematik yang digunakan perlu diperbetulkan.

Secara berasingan bernilai menyebut penggunaan dana yang dipinjam. Lagipun, sayangnya, tidak selalu mungkin untuk mengurus semata-mata dengan kewangan anda sendiri. Dalam kes ini, adalah perlu untuk menggunakan konsep pendapatan operasi bersih untuk satu tempoh masa dan harga pengembalian tidak dikira. Jika dana yang dipinjam digunakan, maka adalah lebih baik untuk memberi perhatian kepada kaedah pelaburan berpaut.

Spesifik untuk dipertimbangkan

Sekarang mari bercakap lebih lanjut tentang aspek aplikasi. Ia sentiasa perlu untuk mengira soalan utama. Jika anda tidak menyukai jawapannya, maka ini adalah kesempatan untuk memikirkan kesesuaian tindakan yang diambil.

Sebagai contoh, bolehkah aliran tunai projek pelaburan mengimbangi pelaburan yang dibuat dan memperoleh keuntungan? Mari kita pertimbangkan pilihan yang sangat mudah. Seseorang membawa wang ke bank dan membuka deposit. Selepas tamat tempoh kontrak, anda boleh menerima kedua-dua jumlah prinsipal dan faedah yang perlu dibayar. Sudah tentu, jika bank itu tidak bankrap. Tetapi dalam kes ini, anda boleh bergantung pada pemeliharaan jumlah prinsipal, jika ia tidak melebihi maksimum yang ditetapkan oleh undang-undang. Oleh itu, anda hanya perlu bimbang tentang kebolehpercayaan institusi perbankan dan kadar faedah yang dicadangkan. Tetapi jika aliran tunai projek pelaburan ditujukan kepada pemerolehan hartanah, maka penjagaan harus diambil untuk memastikan pelaburan mendapat pampasan. Iaitu, menerima deposit sebanyak 10% untuk kes ini jelas tidak mencukupi jika projek itu dirancang untuk bekerja selama sepuluh tahun. Keuntungan sepuluh peratus hanya mungkin jika pulangan pelaburan adalah 20%. Jika kurang, maka tempoh bayaran balik akan meningkat. Dan ini akan menjadikan projek itu kurang menarik. Jika tidak, dua puluh peratus sudah cukup untuk menghantar separuh daripadanya untuk membayar balik pelaburan, dan pertimbangkan baki 10% sebagai pendapatan anda yang layak.

Kesimpulan

Berikut ialah kaedah Hoskold, Ring dan Inwood. Dan bersama-sama mereka, ia juga dianggarkan bagaimana pulangan modal pelaburan dikira. Pengiraan matematik akan membolehkan anda mengetahui berapa banyak masa yang anda perlukan untuk menunggu sehingga modal dibayar balik dan keuntungan diterima, apakah saiz terakhirnya. Walaupun perlu diperhatikan bahawa apabila membuat keputusanmasalah sebenar akan menjadi lebih rumit daripada yang dibincangkan dalam artikel. Formula matematik boleh diubah suai untuk mengambil kira mata tertentu untuk meminimumkan kemungkinan kerugian kewangan.

Disyorkan:

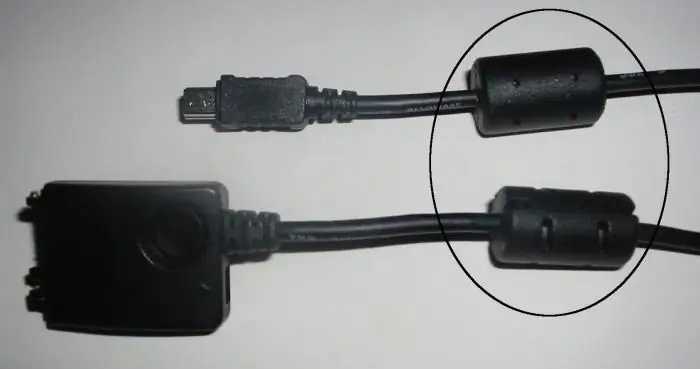

Cincin ferit - apakah itu? Bagaimana untuk membuat cincin ferit dengan tangan anda sendiri?

Setiap daripada kita pernah melihat silinder kecil pada kord kuasa atau pada kabel untuk memadankan peranti elektronik. Ia boleh didapati pada sistem komputer yang paling biasa di pejabat dan di rumah, di hujung wayar yang menyambungkan unit sistem ke papan kekunci, tetikus, monitor, pencetak, pengimbas, dll. Unsur ini dipanggil "gelang ferit ". Dalam artikel ini, kita akan melihat tujuan pengeluar komputer dan peralatan frekuensi tinggi melengkapkan produk kabel mereka dengan elemen ini

Eksport semula ialah Prosedur eksport semula. Eksport semula di Rusia

Eksport semula yang diwujudkan dengan betul adalah salah satu faktor terpenting dalam hubungan antara negara dalam konteks globalisasi. Apakah prosedur kastam untuk eksport semula di Rusia dan apakah ciri utamanya?

Penilaian projek pelaburan. Penilaian risiko projek pelaburan. Kriteria untuk menilai projek pelaburan

Seorang pelabur, sebelum membuat keputusan untuk melabur dalam pembangunan perniagaan, sebagai peraturan, terlebih dahulu mengkaji projek untuk prospek. Berdasarkan kriteria apa?

Pelaburan: pengganda pelaburan. Kesan pengganda pelaburan

Pengganda pelaburan ialah pekali yang menunjukkan perubahan dalam keluaran kasar bersama pelaburan. Kesannya boleh dilihat dengan mempertimbangkan contoh tertentu

Apakah itu pelaburan modal? Kecekapan ekonomi pelaburan modal. Tempoh bayaran balik

Pelaburan modal adalah asas pembangunan perniagaan. Bagaimanakah kecekapan ekonomi mereka diukur? Apakah faktor yang mempengaruhinya?