2026 Pengarang: Howard Calhoun | [email protected]. Diubah suai terakhir: 2025-06-01 07:14:47

Apabila menyusun invois cukai, akauntan mesti menyemak maklumat yang dimasukkan. Untuk data yang tidak diberikan dengan betul, organisasi, paling baik, berdepan denda, dan paling teruk, pemeriksaan di tapak oleh agensi kerajaan. Berita baiknya ialah untuk semakan pantas maklumat mengenai rakan niaga, sudah cukup untuk mengira nisbah kawalan 6-NDFL.

Melaporkan secara ringkas

6-NDFL ialah laporan cukai pendapatan suku tahunan. Ia mengandungi data ringkasan daripada sijil 2-NDFL. Mengikut peraturan baharu, perusahaan mula melaporkan pada 2016. Kerajaan bukan sahaja memperkenalkan laporan baharu, tetapi juga menemui cara untuk memberi insentif kepada pelanggar. Untuk penyediaan data lewat, organisasi menghadapi penyekatan akaun.

Pelaporan direka untuk meningkatkan kawalan ke atas ketepatan dan kesempurnaan pembayaran cukai oleh perusahaan. Dokumen tersebut mengandungi maklumat tentang akruan dan pembayaran untuk semuapekerja organisasi. Ejen cukai adalah perniagaan yang membayar gaji kepada pekerja. Mereka juga menyediakan laporan kepada Perkhidmatan Cukai Persekutuan di lokasi.

Dokumen boleh diserahkan dalam bentuk bercetak dan elektronik. Tetapi hak pilihan ini hanya tersedia untuk syarikat yang mempunyai sehingga 25 pekerja. Semua organisasi lain perlu melaporkan secara elektronik. Tarikh penyerahan laporan ialah:

- hari laporan yang dicetak diserahkan kepada IFTS atau hari surat itu dihantar melalui pos;

- hari penerimaan pengesahan penghantaran dokumen elektronik.

Ciri cukai pendapatan 6 peribadi

Laporan disiapkan setiap suku tahun. Sebahagian daripada maklumat dimasukkan secara berperingkat. Cawangan syarikat menjana laporan secara berasingan, tetapi nisbah kawalan 6-NDFL disahkan untuk semua pekerja organisasi.

Di dalam laporan inilah upah bawaan paling kerap dijumpai. Terdapat perbezaan antara tarikh pembayaran pendapatan dan potongan cukai. Terutamanya jika hari pertama bulan baharu jatuh pada hujung minggu.

Laporan cukai pendapatan 6 peribadi berbeza daripada yang lain juga kerana maklumat yang dimasukkan ke dalamnya kemudiannya boleh dibandingkan dengan laporan lain. Maklumat yang dinyatakan dalam tiga perenggan pertama dokumen itu disemak oleh pejabat cukai semasa audit di tapak. Ini tidak bermakna anda tidak boleh mengikuti ketepatan pengisian data. Sebaliknya, anda harus terlebih dahulu membangunkan dan mencipta sistem kawalan untuk pengisian automatik dokumen. Untuk kurang membayar jumlah cukai, organisasi berdepan denda dan pen alti. Itulah sebabnya sangat penting untuk mencari nisbah kawalanuntuk menyemak borang 6-NDFL. Mari lihat lebih dekat cara melakukan ini.

Bagaimana untuk menyemak nisbah kawalan 6-NDFL?

Pertama sekali, tarikh pelaporan disemak. Jika organisasi telah menangguhkan tarikh akhir untuk memfailkan pengisytiharan sekurang-kurangnya satu hari, maka Perkhidmatan Cukai Persekutuan akan mengenakan denda dan mengeluarkan tindakan ke atas pelanggaran. Nisbah kawalan untuk mengira 6-NDFL bermula dengan menyemak potongan. Jumlah yang dibentangkan dalam baris 020 mestilah lebih besar daripada dalam baris 030. Perbezaan antara nisbah ini ditunjukkan dalam baris 010. Sisihan maksimum yang dibenarkan bagi setiap individu ialah 1 gosok. Seterusnya, anda perlu menyemak nisbah kawalan 6-NDFL pada talian 040 dan 050. Jumlah cukai pendapatan terakru mestilah lebih daripada pendahuluan. Pada peringkat terakhir, volum pembayaran dan tarikh pemindahannya kepada belanjawan disemak.

Nisbah kawalan 6-NDFL dan 2-NDFL dibentangkan dalam jadual di bawah.

| Halaman 6-NDFL | Jumlah baris … daripada sijil 2-NDFL dan DPN | |

| 020 "Pendapatan" | = | "Jumlah Pendapatan" |

| 025 Dividen | = | "Dividen" |

| 040 "Cukai Dikira" | = | "Jumlah cukai terakru" |

| 080 "Cukai tidak ditahan" | = | "Cukai pendapatan peribadi tidak terakru" |

| 060 "Bilanganpekerja" | = | Bilangan sijil cukai pendapatan 2-peribadi yang diserahkan |

Penyata cukai tahunan disemak dengan 2 sijil cukai pendapatan peribadi, pengisytiharan keuntungan. Untuk semakan logik, nisbah kawalan 6-NDFL dan premium insurans dan nisbah lain dikira. Kesemuanya digunakan untuk menyemak laporan dengan cepat.

Jika ralat ditemui dalam dokumen, pihak berkuasa cukai mengambil tindakan berikut:

- Menghantar permintaan kepada individu untuk menyediakan dokumen yang menerangkan percanggahan dalam laporan.

- Jika keperluan sebelumnya tidak dipenuhi, maka tindakan pelanggaran akan dibuat.

Jadi dalam amalan, semua nisbah kawalan cukai pendapatan 6 peribadi membolehkan anda menyemak laporan, mengurangkan risiko meningkatkan kepentingan pihak berkuasa cukai dalam syarikat.

Nisbah kawalan bagi 6-penyata cukai pendapatan dan kewangan peribadi

Dalam seni. 230 Kod Cukai menunjukkan tarikh akhir untuk melaporkan pendapatan individu. Laporan cukai pendapatan peribadi 2 dan 6 hendaklah dikemukakan sebelum 31 Mac, termasuk, selepas tahun pelaporan. Kedua-dua dokumen ini menghubungkan bukan sahaja tarikh akhir, tetapi juga nisbah kawalan 6-NDFL. Yang terakhir digunakan untuk mengesahkan maklumat yang diberikan.

Nisbah kawalan 6-NDFL dengan penyata kewangan

Dalam seni. 230 Kod Cukai menunjukkan tarikh akhir untuk melaporkan pendapatan individu. Laporan 2- dan 6-NDFL hendaklah diserahkan sebelum 31 Mac termasuk yang berikutnya selepas tahun pelaporan. Kedua-dua laporan ini menghubungkan bukan sahaja tarikh akhir, tetapi juga nisbah kawalan 6-NDFL. Yang terakhir digunakan untuk menyemakmaklumat yang diberikan.

| Dokumen Sumber | Nisbah kawalan bagi 6 cukai pendapatan peribadi (baris) | Sekiranya nisbah tidak dipenuhi | |

| Artikel Kod Cukai Persekutuan Rusia yang mengawal pelaksanaan pekali | Jika nisbahnya rosak, maka | ||

| 6NDFL | 001 <,=tarikh penyerahan laporan | st. 230 pcs | gagal tepat pada masanya untuk menyerahkan Penyelesaian |

| 020=, > 030 | st. 126, Seni. 210, Seni. 23 NK | Potongan terlalu tinggi | |

| (020 - 030) / 100010=040 | amaun cukai salah dikira | ||

| 040 >,=050 | st. 126, Seni. 227, Seni. 23 NK | Pendahuluan cukai terlalu tinggi | |

| Nisbah kawalan cukai pendapatan 6 peribadi dan RSV | 070 - 090 <,=data KRSB | st. 226, Seni. 23 NK | amaun yuran tidak dipindahkan ke belanjawan |

| 120 >,=tarikh pemindahan KRSB PADA | melanggar tarikh akhir pembayaran cukai | ||

| 6NDFL, Paten IR | 050 > 0 dengan Notis | st. 126, Seni. 226, 227 NK | Amaun cukai pendahuluan dikurangkan |

6-cukai pendapatan peribadi dalam 1С

Pengisytiharan cukaidalam program ini dibentuk mengikut penyata pendapatan setiap pekerja dan laporan ringkasan. Pada masa yang sama, nisbah kawalan 6-NDFL dan premium insurans yang dibentangkan dalam jadual sebelumnya dipenuhi. Mari kita pertimbangkan proses mengisi pengisytiharan dalam program sebagai contoh.

Untuk 2016, pendapatan berikut telah terakru kepada pekerja:

- Gaji - 540 ribu rubel.

- NDFL - 70.2 ribu rubel. (disenaraikan dalam belanjawan).

Untuk hadiah bernilai 150 ribu rubel, yang diterima oleh pekerja pada akhir bulan Disember, cukai pendapatan peribadi dalam jumlah 18.98 ribu rubel. tidak dikreditkan.

Dividen: 50,000 (cukai pendapatan peribadi 6.5 ribu rubel dipindahkan) + 25,000 (cukai pendapatan peribadi 3.25 ribu rubel dipindahkan).

Nisbah ditunjukkan di bawah.

Ciri mengisi laporan

Cukai pendapatan 6 peribadi menggambarkan maklumat tentang jumlah cukai terakru dan ditahan. Potongan mesti diselesaikan secara kumulatif, seperti semua nilai daripada Bahagian 1 laporan. Iaitu, dalam pengiraan selama 9 bulan, jumlah cukai ditunjukkan dari Januari hingga September. Jika cukai dikenakan pada kadar yang berbeza, maka untuk setiap baris 010-050 diisi pada helaian berasingan, dan pada baris 060-090 jumlah amaun ditunjukkan pada halaman pertama laporan. Tidak seperti resit dan potongan, jumlah potongan ditunjukkan tanpa kopecks. Laporan itu tidak mempunyai bilangan sel yang diperlukan.

Apabila mengisi laporan, ejen sering membuat kesilapan yang serius - mereka menunjukkan jumlah terakru yang sama (ms 040) dan ditahan (ms 070)cukai. Keadaan ini mungkin berlaku jika kedua-dua operasi dilakukan dalam tempoh pelaporan yang sama. Perbezaan berlaku apabila gaji bagi suku semasa dikeluarkan kepada pekerja pada suku berikutnya. Pada baris 040, jumlah gaji terakru, termasuk cukai, akan ditunjukkan, dan pada baris 070, “0” akan ditunjukkan, kerana cukai pendapatan peribadi mesti ditahan semasa membayar pendapatan.

Contoh 1

Daripada akruan gaji untuk bulan September, cukai itu ditahan pada 30.09. Pekerja terima pendapatan 10.10. Jadi, bagaimana untuk mengeluarkan laporan selama 9 bulan?

Halaman 020 - gaji terakru untuk bulan September.

Halaman 040 - cukai pendapatan peribadi terakru.

Dalam baris 070, jumlah dari baris 040 tidak jatuh, kerana pendapatan belum dibayar. Atas sebab yang sama, Bahagian 2 tidak dilengkapkan.

Apabila melengkapkan pengiraan tahunan, amaun potongan September hendaklah ditunjukkan pada baris 070 dan dalam Bahagian 2:

- Halaman 100 - tarikh gaji dikeluarkan - 30.09.

- Halaman 110 - potongan - 10.10.

- Halaman 120 - hari terakhir untuk pemindahan cukai pendapatan peribadi - 06.10.

- Halaman 130 - jumlah gaji terakru untuk bulan September.

- Halaman 140 - cukai pendapatan ditahan.

Satu lagi nuansa penting. Amaun cukai pusing ganti tidak boleh ditunjukkan pada baris 080. Amaun cukai yang tidak boleh ditahan oleh ejen dimasukkan di sini. Keadaan ini berlaku jika pendapatan diberikan dalam bentuk barangan. Bagaimanakah nisbah kawalan 6-NDFL digunakan di sini? Talian 070 dan baris 090 secara keseluruhan tidak boleh melebihi jumlah pemindahan ke belanjawan untuk tahun tersebut. Sekiranya berlaku pelanggaran pekali ini, pihak berkuasa cukai akan membuat kesimpulan bahawa bukan keseluruhan amaun yuran dipindahkan kebelanjawan.

Cara menggambarkan cuti sakit dalam cukai pendapatan 6 peribadi

Laporan cukai pendapatan 6 peribadi menggambarkan maklumat tentang semua pendapatan yang dibayar kepada pekerja. Termasuklah cuti sakit. Bagaimanakah maklumat tentang faedah hilang upaya sementara harus dilaporkan?

Hanya amaun yang boleh dikenakan cukai perlu disertakan dalam laporan. Jika tidak, nisbah pada halaman 040 akan dilanggar. Iaitu, hanya faedah kehamilan tidak disertakan dalam laporan.

Manfaat sakit adalah jaminan sosial, yang pembayarannya tidak berkaitan dengan pelaksanaan tugas buruh. Ia terakru dalam tempoh 10 hari selepas menerima sijil dan mesti dibayar pada hari berikutnya pembayaran balik tunggakan gaji.

Pada hari dana dipindahkan, pekerja harus mengakru dan menahan cukai. Untuk pembayaran sedemikian, Kod Cukai menetapkan tarikh akhir khas. Majikan mesti memindahkan dana ke belanjawan selewat-lewatnya pada hari terakhir bulan di mana faedah dibayar. Jika ia jatuh pada hujung minggu, tarikh akhir ditangguhkan ke hari perniagaan berikutnya.

Cara menggambarkan jumlah cuti sakit dalam cukai pendapatan 6 peribadi:

- Dalam "Bahagian 1", jumlah akruan dan potongan harus ditunjukkan dalam baris nasihat laporan.

- Dalam "Bahagian 2" amaun pembayaran dan cukai ditunjukkan secara berasingan daripada pemindahan lain.

Mari lihat contoh pilihan khusus untuk mengisi pengisytiharan.

Contoh 2

LLC membayar 1 juta rubel selama 9 bulan. gaji, dari mana cukai telah ditahan dalam jumlah 130 ribu rubel. Pada suku ketiga, pekerja menerima pendapatanuntuk tempoh dari Jun hingga Ogos, 100 ribu rubel setiap satu. bulanan. Seorang pekerja juga menerima faedah hilang upaya tambahan dalam jumlah 10 ribu rubel, dari mana yuran sebanyak 1.3 ribu rubel telah ditahan. Helaian itu dipindahkan ke jabatan perakaunan pada 2 September, dan pembayaran dilakukan pada 5 September. Isikan pengisytiharan:

Halaman 020 - jumlah pendapatan - 1 + 0, 01=1.01 juta rubel.

Halaman 040 - cukai pendapatan peribadi terakru - 0.13 + 0.0013=0.1313 juta rubel

Halaman 070 - cukai pendapatan peribadi ditahan - 0.1313 juta rubel

Memandangkan terma untuk membayar cukai ke atas gaji dan cuti sakit adalah berbeza, Bahagian 2 laporan hendaklah ditunjukkan dalam blok berasingan:

Halaman 100 - tarikh pemindahan cuti sakit 05.09.

Halaman 110 - tarikh potongan cukai pendapatan peribadi 05.09.

Halaman 120 - tarikh akhir untuk membayar yuran ialah 30.09.

Halaman 130 - jumlah elaun ialah 10 ribu rubel.

Halaman 140 - cukai pendapatan peribadi daripada cuti sakit 1, 3 ribu rubel

Contoh 3

Tambah syarat contoh sebelumnya. Sebagai tambahan kepada gaji dan cuti sakit, pada 15 September, pekerja itu juga menerima gaji percutian dalam jumlah 15 ribu rubel, yang mana bayaran sebanyak 1.95 ribu rubel telah ditahan.

Bahagian 1 juga diisi dengan menjumlahkan semua amaun:

Halaman 020 - 1000 + 10 + 15=1025 ribu rubel

Halaman 040 - 130 + 1, 3 + 1, 95=133, 25 ribu rubel

Halaman 070 - 130 + 1, 3 + 1, 95=133, 25 ribu rubel

Tarikh akhir untuk membayar cukai untuk sijil percutian dan hilang upaya ialah hari terakhir dalam bulan tersebut. Walau bagaimanapun, detik penerimaan pendapatan adalah berbeza. Oleh itu, Bahagian 2 diisi dengan dua blok. Yang pertama dibentangkan lebih awal. Sekarang mari masukkan maklumat tentang gaji percutian ke dalam laporan:

Halaman 100 - pembayaran pada 15 September.

Halaman 110 - tahan 15 September.

Halaman 120 - pembayaran cukai pada 30 September.

Halaman 130 - jumlah caj ialah 15 ribu rubel.

Halaman 140 - cukai pendapatan peribadi 1, 95 ribu rubel

Contoh 4

Sekarang pertimbangkan situasi di mana pekerja menyerahkan sijil hilang upaya pada 29 September, dan pembayaran dibuat pada 5 Oktober. Bagaimana untuk mengisi pengisytiharan? Tiada perubahan dalam Bahagian 1 laporan suku ketiga. Bahagian 2 akan menunjukkan tarikh akruan (05.10) dan tarikh akhir pembayaran cukai pendapatan peribadi (30.10).

Bagaimanakah cara saya mengakaunkan surcaj?

Sebuah organisasi boleh memberi pekerja bonus percutian sekali sahaja. Caj ini harus ditunjukkan dalam laporan. Tarikh pemindahan dana ialah tarikh pembayaran pendapatan (ms 100). Potongan dibuat pada masa pembayaran pendapatan dan pemindahan dibuat pada hari berikutnya maksimum.

Contoh. Organisasi itu membayar tambahan 22 ribu rubel. pekerja pada 23.08. Pada hari yang sama, cukai dalam jumlah 2.8 ribu rubel telah ditahan. Mari kita renungkan perkara ini dalam laporan:

- Halaman 100 Ogos - 23.

- Halaman 110 - 23 Ogos.

- Halaman 120 - 23 Ogos.

- Halaman 130 - 22 ribu rubel.

- Halaman 140 - 2.8 ribu rubel

Cara melengkapkan pengisytiharan sifar

Sekiranya organisasi atau usahawan individu tidak mempunyai pekerja, maka syarikat tidak melaporkan. Perkara yang sama berlaku jika organisasi menghantar pekerja bercuti atau menghentikan aktiviti. Perkara lain ialah jika terdapat jurangdalam pengiraan pendapatan. Sebagai contoh, perusahaan tidak mengakru pendapatan pada separuh pertama tahun itu, tetapi mengakrunya pada separuh kedua. Dalam kes ini, pelaporan untuk 3 dan 6 bulan tidak diperlukan, tetapi untuk 9 dan 12 bulan ia adalah wajib. Untuk mengelakkan masalah dengan pihak berkuasa kawal selia, walaupun dalam keadaan sedemikian, sesetengah perusahaan lebih suka menulis surat dan memberikan pelaporan sifar untuk separuh pertama tahun itu.

Tarikh akhir pelaporan adalah standard - hari terakhir dalam bulan selepas tarikh pelaporan. Pada tahun 2017 ialah:

- 2 Mei - untuk penyerahan laporan bagi suku pertama;

- 31 Jun - untuk penyerahan laporan setengah tahun;

- 30 Oktober - untuk penyerahan laporan bagi suku ketiga.

Bagaimana untuk mengisi laporan? Dalam semua lajur, nyatakan "0" atau letakkan sempang.

Disyorkan:

Suapan rumput untuk manusia dan haiwan: ciri, pengesyoran dan ulasan

Ungkapan "padang rumput" mungkin biasa bagi setiap orang. Kebanyakan orang membayangkan apa maksudnya. Dalam erti kata yang diterima umum, makanan sebegitu adalah makanan percuma, biasanya tidak begitu enak, tetapi mengandungi kalori yang cukup untuk terus hidup

Nisbah pusing ganti penerimaan: formula. Nisbah pusing ganti pengambilan

Anda ialah ketua baharu syarikat. Pengarah Sumber Manusia dengan bangganya melaporkan kepada anda bahawa kadar pusing ganti pengambilan syarikat anda ialah 17% pada suku terakhir. Adakah anda bergembira atau mula merobek rambut anda di kepala anda? Pada dasarnya, kedua-dua pilihan adalah sesuai, kami memikirkan yang mana satu untuk dipilih

Cukai ke atas penjualan apartmen: ciri pengiraan, keperluan dan pengesyoran

Siapa dan berapa banyak yang membayar cukai ke atas penjualan hartanah? Ia bergantung kepada beberapa keadaan yang mengiringi transaksi. Pada 2018, perubahan berkenaan urus niaga hartanah mula berkuat kuasa. Undang-undang baharu mengawal terma, prosedur dan faedah untuk mengira sumbangan daripada pendapatan daripada penjualan rumah dan pangsapuri

Nisbah pusing ganti: formula. Nisbah pusing ganti aset: formula pengiraan

Pengurusan mana-mana perusahaan, serta pelabur dan pemiutangnya, berminat dengan penunjuk prestasi syarikat. Pelbagai kaedah digunakan untuk menjalankan analisis yang menyeluruh

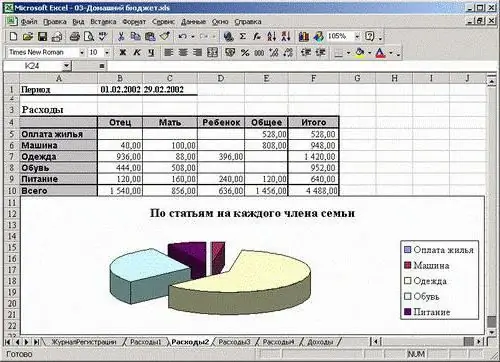

Pendapatan dan perbelanjaan keluarga - ciri pengiraan dan pengesyoran

Mengekalkan belanjawan keluarga bukanlah persoalan yang mudah. Anda perlu tahu cara menjalankan operasi ini dengan betul. Apa yang boleh membantu? Bagaimana untuk membuat bajet? Bagaimana untuk menyimpan dan mengumpulnya? Semua rahsia proses ini dibentangkan dalam artikel